O aktiva SABMilleru ve východní Evropě se prý zajímají J&T a R2G

Londýn/Praha 25. července (ČTK) - Americké a evropské investiční fondy, včetně českých skupin R2G a J&T, se připravují na prodej aktivit pivovaru SABMiller ve střední a východní Evropě, který je podmínkou pro převzetí podniku.

Londýn/Praha 25. července (ČTK) - Americké a evropské investiční fondy, včetně českých skupin R2G a J&T, se připravují na prodej aktivit pivovaru SABMiller ve střední a východní Evropě, který je podmínkou pro převzetí podniku ze strany rivala Anheuser-Busch InBev. Agentuře Reuters to řekly zdroje obeznámené se situací. Hodnota těchto aktivit, mezi které patří mimo jiné Plzeňský Prazdroj, by podle zdrojů mohla činit pět až sedm miliard eur (135 až 189 miliard Kč).

Podle citovaných zdrojů se očekává, že prodej aktivit SABMilleru v České republice, Polsku, Maďarsku, Rumunsku a na Slovensku bude zahájen koncem září. Předpokládá se, že AB InBev bude chtít prodat tyto aktivity jako celek. Některé fondy proto uvažují o tom, že spojí své síly a podají společnou nabídku, píše Reuters.

Evropský investiční fond Advent podle zdrojů předběžně pracuje na nabídce již několik měsíců a patří mezi nejodhodlanější zájemce. Advent je dostatečně silný na to, aby nabídku financoval sám, jiní uchazeči však budou nuceni k předložení nabídky vytvářet konsorcia, aby vyhověli očekávání firmy AB InBev ohledně ceny, upozorňují zdroje.

Zájem o investice do pivních značek ve střední a východní Evropě podporuje přetrvávající silná spotřeba alkoholu v tomto regionu. V České republice je například spotřeba piva na obyvatele nejvyšší na světě, píše agentura Reuters. Kromě Plzeňského Prazdroje zahrnují aktivity určené k prodeji polské značky Tyskie a Lech, slovenský Topvar, maďarský Dreher a rumunský Ursus.

Prodej přilákal rovněž některé investiční skupiny přímo ze střední a východní Evropy, například firmu Mid Europa Partners, která podle zdrojů hledá partnera pro předložení nabídky.

Jeden ze zdrojů uvedl, že na jedné z nabídek by se chtěla podílet také česká investiční skupina R2G, která nyní jedná s dalšími potenciálními uchazeči. Podle dalšího zdroje signalizovala zájem o předložení nabídky také česká investiční společnost J&T, jejíž pozornost se soustředí zejména na Plzeňský Prazdroj. Firmu J&T zčásti vlastní čínská skupina CEFC, která loni získala většinový podíl v Pivovarech Lobkowicz. Firmy R2G a J&T se k informacím Reuters odmítly vyjádřit.

Podle zdrojů týdeníku Euro mají zájem o koupi Plzeňského Prazdroje nejméně čtyři české skupiny. Mezi zájemci jsou pode Eura skupina PPF nejbohatšího Čecha Petra Kellnera nebo byznysmeni Tomáš Němec a Oldřich Šlemr, kteří koncem loňska prodali zhruba za 31 miliard korun gumárenskou společnost ČGS Holding.

Do boje o aktivity SABMilleru ve střední a východní Evropě by podle zdrojů Reuters mohl zasáhnout rovněž největší japonský pivovar Asahi, který se snaží rozšiřovat své zahraniční aktivity. Na domácím trhu se totiž již delší dobu potýká mimo jiné s rostoucí oblibou vína.

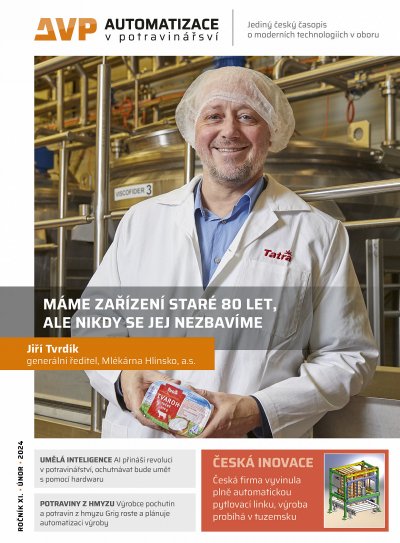

Automatizace v potravinářství

Automatizace v potravinářství